Evonik kauft Silica-Geschäft für 630 Millionen US-Dollar

Die Evonik Industries AG übernimmt das Silica-Geschäft des US-Unternehmens J.M. Huber für 630 Millionen US-Dollar. Evonik stärkt damit vor allem in Nordamerika und Asien seine Position in diesem profitablen und wenig zyklischen Geschäft. „Huber Silica stärkt hervorragend unser Wachstumssegment Resource Efficiency“, sagte Klaus Engel, Vorsitzender des Vorstands von Evonik. "Zudem bietet sich die Möglichkeit der gezielten Weiterentwicklung unseres Gesamtportfolios."

"Huber hat sein Silica-Geschäft seit den 1950er Jahren aufgebaut und global entwickelt", sagte Mike Marberry, President und Chief Executive Officer von Huber. "Die Trennung von einem solchen Geschäft ist nicht leicht, aber es passt strategisch exzellent zu Evonik, auch im Interesse unserer Mitarbeiter und unserer Kunden."

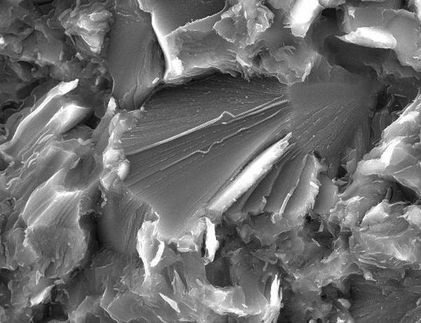

Der Markt für Silica zeichnet sich durch seine vielfältigen Anwendungen aus und weist ein überdurchschnittliches Wachstum von jährlich 4 bis 6 Prozent auf. Huber ist insbesondere auf Anwendungen in der Konsumgüterindustrie, etwa im Dentalbereich, ausgerichtet. Evonik hat sein Silica-Geschäft bisher stärker auf industrielle Anwendungen fokussiert, etwa in der Reifen- und Lackindustrie. "Durch die Kombination der komplementären Silica-Geschäfte von Evonik und Huber stärken wir eine bedeutende Säule in unserem Konzern", sagte Christian Kullmann, Strategievorstand von Evonik. "Zudem fügt sich das Geschäft von Huber mit Schwerpunkten in den USA, China und Indien auch in geografischer Hinsicht passgenau ein."

Für das Geschäftsjahr 2016 erwartet Huber Silica einen Umsatz von nahezu 300 Millionen US Dollar und ein bereinigtes EBITDA von rund 60 Millionen US-Dollar. Dies entspricht einer attraktiven EBITDA-Marge von über 20 Prozent.

Durch die Ergänzung der beiden Geschäftsfelder rechnet Evonik mit Synergien in Höhe von etwa 20 Millionen US-Dollar. Diese ergeben sich größtenteils in der Produktion, in der Logistik und im Einkauf sowie durch die Erweiterung der Produktportfolios. Alle Maßnahmen zur Realisierung der Synergien sollen im Jahr 2021 implementiert sein.

Durch die bei Asset Deals üblichen Abschreibungen ergeben sich außerdem niedrigere zukünftige Steuerzahlungen mit einem Barwert von etwa 80 Millionen US-Dollar. Der Kaufpreis (Enterprise Value) liegt damit inklusive der Synergien und Steuereffekte bei dem 7-fachen des jährlichen EBITDA, vor Synergien und Steuereffekten beim 10,5-fachen.

Die Transaktion soll in der zweiten Jahreshälfte 2017 abgeschlossen werden und steht unter dem üblichen Vorbehalt der Zustimmung der zuständigen Behörden. Der Zukauf wird sich für Evonik voraussichtlich bereits im ersten vollen Geschäftsjahr positiv auf das bereinigte Ergebnis je Aktie auswirken. Die Finanzierung der Transaktion ist durch unternehmenseigene Mittel und fest zugesagte Kreditlinien gesichert.

Meistgelesene News

Organisationen

Weitere News aus dem Ressort Wirtschaft & Finanzen

Holen Sie sich die Chemie-Branche in Ihren Posteingang

Mit dem Absenden des Formulars willigen Sie ein, dass Ihnen die LUMITOS AG den oder die oben ausgewählten Newsletter per E-Mail zusendet. Ihre Daten werden nicht an Dritte weitergegeben. Die Speicherung und Verarbeitung Ihrer Daten durch die LUMITOS AG erfolgt auf Basis unserer Datenschutzerklärung. LUMITOS darf Sie zum Zwecke der Werbung oder der Markt- und Meinungsforschung per E-Mail kontaktieren. Ihre Einwilligung können Sie jederzeit ohne Angabe von Gründen gegenüber der LUMITOS AG, Ernst-Augustin-Str. 2, 12489 Berlin oder per E-Mail unter widerruf@lumitos.com mit Wirkung für die Zukunft widerrufen. Zudem ist in jeder E-Mail ein Link zur Abbestellung des entsprechenden Newsletters enthalten.