Givaudan baut Marktposition mit Quest-Übernahme aus

(dpa-AFX) Der Schweizer Aromen- und Dufthersteller Givaudan versucht seine Weltmarktführung mit einer milliardenschweren Übernahme weiter auszubauen. Wie die ehemalige Roche-Tochter in Genf mitteilte, übernimmt sie den Konkurrenten Quest aus den Händen des britischen Chemiekonzerns Imperial Chemical Industries (ICI) für 2,8 Milliarden Schweizer Franken (rund 1,75 Mrd Euro). Die Übernahme soll im ersten Quartal 2007 abgeschlossen werden. Die Aktie von Givaudan legte bis zum Nachmittag um mehr als sechs Prozent auf 1.090 Franken zu. ICI stieg um fast neun Prozent auf 421,25 britische Pence.

Der britische Chemiekonzern Imperial Chemical Industries (ICI) rechnet durch den Verkauf von Quest mit einem Nachsteuergewinn in Höhe von 900 Millionen britischen Pfund (1,3 Mrd Euro). Die Transaktion solle 2006 ergebnisneutral sein, teilte ICI mit. Der Verkaufserlös werde als Sonderposten verbucht. Außerdem werde das Unternehmen mit den Einnahmen Schulden abbauen.

Givaudan kündigte an, sich durch die Quest-Übernahme bei den Riechstoffen als globaler Marktführer für Luxusparfümerie und Konsumgüter etablieren zu wollen. Die Position des Unternehmens in allen strategischen Segmenten der Riechstoff- und Aromenindustrie solle verstärkt werden. Ein besonders starkes Wachstumsplus sei in den wichtigen Märkten von Asien, Lateinamerika, Osteuropa, Afrika und Mittlerer Osten zu erwarten.

Givaudan erwartet aus der Transaktion Synergien von 150 Millionen Franken, die in vollem Umfang nach drei Jahren realisiert werden sollen. Einsparungen sieht Unternehmenschef Gilles Andrier in diversen Bereichen, unter anderem bei den "Corporate Functions" und im Marketing. Aber auch über die Zahl der Beschäftigten sollen Kosten reduziert werden: Die Übernahme wird laut Gilles zum Abbau von Stellen in beiden Unternehmen führen.

Wesentlich verbessert werden soll die Profitabilität von Quest. Derzeit liegt die EBIT-Marge der Firma laut Analysten von Kepler bei zehn Prozent und somit unter dem Marktdurchschnitt. Givaudan dagegen erzielt eine EBIT-Marge von rund 20 Prozent. In den ersten drei Jahren rechnet Givaudan mit Einmalkosten für die Übernahme in Höhe von 220 Millionen Franken. Die Transaktion muss noch von den zuständigen Behörden genehmigt werden.

Meistgelesene News

Organisationen

Weitere News aus dem Ressort Wirtschaft & Finanzen

Holen Sie sich die Chemie-Branche in Ihren Posteingang

Mit dem Absenden des Formulars willigen Sie ein, dass Ihnen die LUMITOS AG den oder die oben ausgewählten Newsletter per E-Mail zusendet. Ihre Daten werden nicht an Dritte weitergegeben. Die Speicherung und Verarbeitung Ihrer Daten durch die LUMITOS AG erfolgt auf Basis unserer Datenschutzerklärung. LUMITOS darf Sie zum Zwecke der Werbung oder der Markt- und Meinungsforschung per E-Mail kontaktieren. Ihre Einwilligung können Sie jederzeit ohne Angabe von Gründen gegenüber der LUMITOS AG, Ernst-Augustin-Str. 2, 12489 Berlin oder per E-Mail unter widerruf@lumitos.com mit Wirkung für die Zukunft widerrufen. Zudem ist in jeder E-Mail ein Link zur Abbestellung des entsprechenden Newsletters enthalten.

Meistgelesene News

Weitere News von unseren anderen Portalen

Zuletzt betrachtete Inhalte

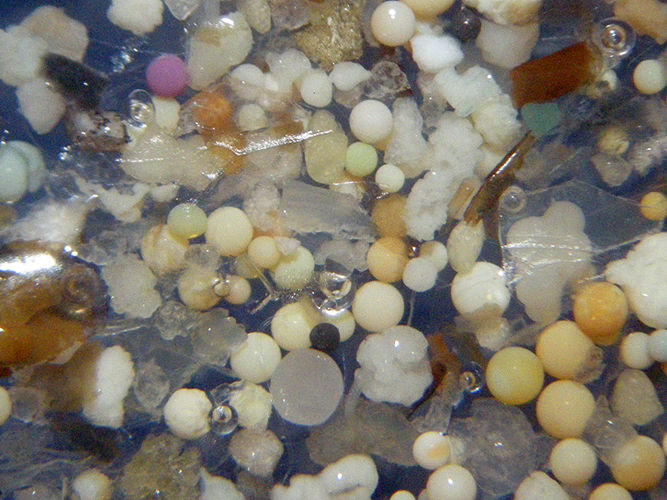

Kleinste Plastikteilchen: Der Rhein gehört weltweit zu den am stärksten belasteten Strömen - Im Rhein zwischen Basel und Rotterdam finden sich mit die höchsten Konzentrationen von kleinsten Plastikteilen

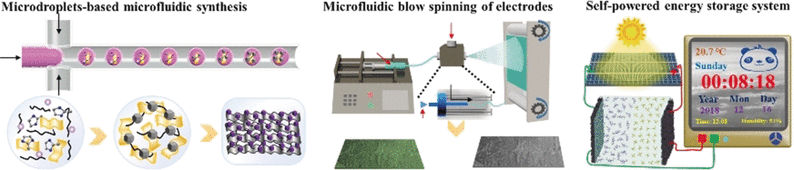

Elektro-Tücher - Biegsame, tragbare Superkondensatoren aus einem porösem Kohlenstoff-Nanoverbundstoff

Geheimnis des Weltrekordmaterials Eisen-Antimonid gelüftet

Ein Jahr GroKo: SPECTARIS zieht Bilanz und erneuert Forderung nach innovationsfördernder Mittelstandspolitik

Den Schwermetallen auf der Spur - Messverfahren zur Konzentrationsbestimmung im Staubniederschlag - Richtlinie VDI 2267 Blatt 15 Entwurf

Mit Bor-Isotopen der Lebensmittelherkunft und dem Klimawandel auf der Spur

Wie man Nanoteilchen nach ihrer 'Form' trennen kann - Neue Strategie zum Trennen von Molekülen

Schlechtere Ertragslage in Kautschukbranche

Europäisches Beraternetzwerk zu REACH gestartet