BASF macht Übernahmeangebot für Ciba

Angebotspreis von CHF 50,00 in bar je Ciba-Aktie

BASF beabsichtigt die Ciba Holding AG zu übernehmen und wird dazu den Aktionären von Ciba ein öffentliches Übernahmeangebot unterbreiten. BASF wird für jede Namensaktie von Ciba CHF 50,00 in bar bieten. BASF und Ciba haben hierzu eine Vereinbarung getroffen. Danach unterstützt der Verwaltungsrat von Ciba das Angebot von BASF und empfiehlt den Ciba-Aktionären die Annahme.

Der Angebotspreis entspricht einer Prämie von 32 % auf den Schlusskurs der Ciba-Aktie am 12. September 2008 und einer Prämie von 60 % auf den volumengewichteten durchschnittlichen Kurs der Ciba-Aktie der letzten 30 Tage vor Bekanntgabe des geplanten öffentlichen Übernahmeangebots. Auf Basis aller ausstehenden Ciba-Aktien und einschließlich aller Nettofinanzverbindlichkeiten und Netto-Pensionsverpflichtungen ergibt sich ein Unternehmenswert in Höhe von CHF 6,1 Milliarden (ca. 3,8 Milliarden €).

„Die Übernahme von Ciba bringt in der aktuellen Konsolidierungsphase der Chemieindustrie klare Vorteile im globalen Wettbewerb“, sagte Hambrecht.

Durch die Verbindung der Aktivitäten von BASF und Ciba wird BASF ihre Position als Partner der Kunststoffindustrie weiter ausbauen. Im Markt für Kunststoffadditive ergänzt BASF ihr Portfolio durch Produktsegmente wie UV-Stabilisatoren und Antioxidantien. Im Bereich Coatings-Effektstoffe bietet BASF durch die Kombination mit Ciba künftig ein umfassendes Portfolio von Pigmenten, Harzen und Additiven.

In der gesamten Wertschöpfungskette für Papier ist laut Unternehmen eine tiefgreifende Restrukturierung erforderlich. Mit der Kombination und Neupositionierung der Papierchemikalien-Geschäfte von BASF und Ciba beginnt BASF diesen Restrukturierungsprozess mit dem Ziel, eine nachhaltig ertragsstarke Positionierung der Aktivitäten zu erreichen.

Darüber hinaus stärkt BASF durch den geplanten Erwerb ihre Präsenz in Schwellenländern und verbessert ihre Marktposition in Branchen wie der Automobil-, Verpackungs-, Bau- und Elektronikindustrie sowie in der Wasseraufbereitung.

Der Angebotsprospekt wird voraussichtlich am 1. Oktober 2008 veröffentlicht. BASF erwartet einen Abschluss der Transaktion spätestens im ersten Quartal 2009.

Meistgelesene News

Weitere News aus dem Ressort Wirtschaft & Finanzen

Diese Produkte könnten Sie interessieren

Produktentwicklung und Lohnfertigung von Granulaten und Pellets von IPC Process Center

Granulate und Pellets - wir entwickeln und fertigen für Sie die perfekte Lösung

Agglomeration von Pulvern, Pelletieren von Pulvern und Fluiden, Coating mit Schmelzen und Polymeren

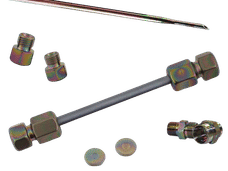

Dursan von SilcoTek

Innovative Beschichtung revolutioniert LC-Analytik

Edelstahlkomponenten mit der Leistung von PEEK – inert, robust und kostengünstig

Holen Sie sich die Chemie-Branche in Ihren Posteingang

Mit dem Absenden des Formulars willigen Sie ein, dass Ihnen die LUMITOS AG den oder die oben ausgewählten Newsletter per E-Mail zusendet. Ihre Daten werden nicht an Dritte weitergegeben. Die Speicherung und Verarbeitung Ihrer Daten durch die LUMITOS AG erfolgt auf Basis unserer Datenschutzerklärung. LUMITOS darf Sie zum Zwecke der Werbung oder der Markt- und Meinungsforschung per E-Mail kontaktieren. Ihre Einwilligung können Sie jederzeit ohne Angabe von Gründen gegenüber der LUMITOS AG, Ernst-Augustin-Str. 2, 12489 Berlin oder per E-Mail unter widerruf@lumitos.com mit Wirkung für die Zukunft widerrufen. Zudem ist in jeder E-Mail ein Link zur Abbestellung des entsprechenden Newsletters enthalten.