Evonik bewältigt die Krise gut

Wirtschaftliche Eckdaten: 3. Quartal 2020

In einem anhaltend herausfordernden gesamtwirtschaftlichen Umfeld bewältigt Evonik die Krise weiterhin gut. Im dritten Quartal erreichte der Konzern ein bereinigtes EBITDA von 519 Millionen €, lediglich 4 Prozent unter dem Vorjahresquartal. Der Umsatz beläuft sich auf 2,92 Milliarden €, nach 3,23 Milliarden € im Vorjahresquartal. Damit bestätigt Evonik die bereits am 15. Oktober veröffentlichten, vorläufigen Ergebnisse.

Evonik-Zentrum Campus Essen

Evonik

„Wir freuen uns, die bereits vorab veröffentlichten Ergebnisse zu bestätigen, die klar über den Markterwartungen lagen“, sagt Christian Kullmann, Vorsitzender des Vorstandes. „Durch die strategischen Maßnahmen, die wir in diesem und in den Vorjahren umgesetzt haben, sind wir stark aufgestellt, um gut durch die Krise zu kommen.“

Nach dem besser als erwarteten Verlauf des dritten Quartals hat Evonik am 15. Oktober auch den Ausblick für das Gesamtjahr 2020 bestätigt und konkretisiert. Evonik rechnet nun mit einem bereinigten EBITDA zwischen 1,8 Milliarden € und 2,0 Milliarden € (2019: 2,15 Milliarden €). Vorher hatte das Unternehmen mit einem bereinigten EBITDA zwischen 1,7 Milliarden € und 2,1 Milliarden € gerechnet. Der Umsatzausblick bleibt unverändert bei 11,5 Milliarden € bis 13,0 Milliarden € (2019: 13,1 Milliarden €).

Angehoben wurde der Ausblick für den Free Cashflow: Für 2020 erwartet Evonik rund 700 Millionen € (2019: 717 Millionen € vor Steuerzahlungen aus dem Carve-out des Methacrylatgeschäfts).

Der Free Cashflow im Verhältnis zum bereinigten EBITDA, die sogenannte Cash Conversion Rate, soll nun oberhalb von 35 Prozent liegen. Bisher hatte Evonik einen Wert mindestens auf Vorjahreshöhe von 33,3 Prozent prognostiziert.

„Die Corona-Krise ist noch lange nicht vorbei, die Visibilität bleibt sehr gering. Dennoch liefern wir, was wir versprochen haben“, sagt Finanzvorstand Ute Wolf.

Im dritten Quartal konnte der Konzern beim Free Cashflow mit 312 Millionen € das Niveau des Vorjahresquartals halten (Q3 2019: 321 Millionen € vor Steuerzahlungen aus dem Carve-out des Methacrylatgeschäfts).

Entwicklung der Divisionen

Specialty Additives: Die Division sticht durch eine hohe Resilienz, stabile Preise und ein nachhaltiges hohes Margenniveau von 27,5 Prozent heraus. Die Geschäftsentwicklung in Endmärkten wie der Bauwirtschaft und erneuerbaren Energien war weiterhin robust, angetrieben auch von staatlichen Investitionsprogrammen. Die im Vergleich zum Vorquartal zwar verbesserte, aber weiterhin weltweit unter dem Vorjahresquartal liegende Nachfrage insbesondere aus dem Automobilbereich sowie für Beschichtungen führte zu Umsatzrückgängen der entsprechenden Produkte. Die Umsätze sanken im dritten Quartal um 10 Prozent auf 777 Millionen €. Das bereinigte EBITDA ging um 8 Prozent auf 214 Millionen € zurück.

Nutrition & Care: Die Umsätze bei Nutrition & Care gingen im dritten Quartal um 2 Prozent auf 715 Millionen € zurück. Die Entwicklung war durch eine höhere Nachfrage im Gesundheits- und Pflegebereich gekennzeichnet. Die essenziellen Aminosäuren steuerten vor allem währungsbedingt einen leicht niedrigeren Umsatz bei, während die Verkaufspreise spürbar über dem Vorjahresquartal lagen. Das bereinigte EBITDA stieg um 18 Prozent auf 140 Millionen €.

Smart Materials: Die Division verzeichnete im dritten Quartal eine spürbar lebhaftere Geschäftsentwicklung als noch im zweiten Quartal, gleichwohl blieben Umsatz und Ergebnis unter den Werten des Vorjahresquartals zurück. Die weltweite konjunkturelle Abschwächung insbesondere beim Erstausrüstergeschäft im Automobilbereich, aber auch in anderen Industrien, führte zu einem Mengenrückgang insbesondere in den Geschäften mit Hochleistungskunststoffen sowie Kieselsäuren für die Reifenindustrie. Die erstmalige Einbeziehung von PeroxyChem wirkte sich dagegen deutlich positiv aus. Die Umsätze gingen im dritten Quartal um 5 Prozent auf 790 Millionen € zurück. Das bereinigte EBITDA sank um 13 Prozent auf 137 Millionen €.

Performance Materials: Der Umsatz mit Produkten des C4-Verbunds verringerte sich infolge der rückläufigen Nachfrage insbesondere aus der Automobil- und Kraftstoffindustrie. Zudem belastete der massive Rückgang des Ölpreises. Die Umsätze fielen im dritten Quartal um 27 Prozent auf 444 Millionen €. Das bereinigte EBITDA ging um 43 Prozent auf 28 Millionen € zurück.

Meistgelesene News

Weitere News aus dem Ressort Wirtschaft & Finanzen

Holen Sie sich die Chemie-Branche in Ihren Posteingang

Mit dem Absenden des Formulars willigen Sie ein, dass Ihnen die LUMITOS AG den oder die oben ausgewählten Newsletter per E-Mail zusendet. Ihre Daten werden nicht an Dritte weitergegeben. Die Speicherung und Verarbeitung Ihrer Daten durch die LUMITOS AG erfolgt auf Basis unserer Datenschutzerklärung. LUMITOS darf Sie zum Zwecke der Werbung oder der Markt- und Meinungsforschung per E-Mail kontaktieren. Ihre Einwilligung können Sie jederzeit ohne Angabe von Gründen gegenüber der LUMITOS AG, Ernst-Augustin-Str. 2, 12489 Berlin oder per E-Mail unter widerruf@lumitos.com mit Wirkung für die Zukunft widerrufen. Zudem ist in jeder E-Mail ein Link zur Abbestellung des entsprechenden Newsletters enthalten.

Meistgelesene News

Weitere News von unseren anderen Portalen

Zuletzt betrachtete Inhalte

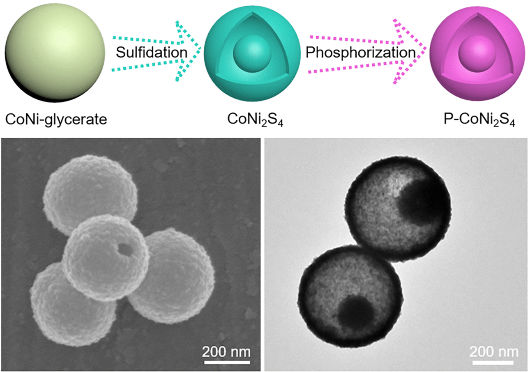

Für eine kostengünstigere Wasserstoff-Produktion - Effiziente Wasser- und Harnstoff-Elektrolyse an bimetallischen Dotter/Schale-Nanopartikeln

Wisag will bei ThyssenKrupp Industrieservice keine Stellen streichen

Ingenieure entwickeln Prototyp einer elektronischen Nase - Eine Nase ist ein Gassensor, auch wenn sie anders heißt

Gewaltige Explosion im Chemiepark Marl im Ruhrgebiet - Toter Arbeiter nach Feuer in Chemiepark geborgen

Bruker Austria GmbH - Wien, Österreich