Der Krisenmodus wird für die Kunststoffindustrie zum „Neuen Normal“

Vorsichtig optimistischer Blick in die Zukunft: Von Aufbruchstimmung kann aber keine Rede sein

Die Schockwellen des Horror-Jahres 2022 scheint die deutsche Kunststoffindustrie zwar einigermaßen ausgestanden zu haben. Mittlerweile wagt sie wieder einen vorsichtig optimistischen Blick nach vorne. Von Aufbruchstimmung kann aber keine Rede sein. Nach zwei Jahren Corona-Pandemie und einem Jahr Ukraine-Krieg haben sich die Betriebe offenbar damit abgefunden, dass ein Wirtschaften im permanenten Krisenmodus ihr unternehmerisches „Neuen Normal“ ist – und fürs Erste auch bleiben dürfte. Das zeigen die Ergebnisse der 44. Konjunkturumfrage im Rahmen des „KI Dialogs“: Danach rechnen zwei von fünf Unternehmen erst für das Jahr 2024 mit einer Rückkehr ihres Geschäfts auf das Vor-Krisen-Niveau, und ein Viertel der Befragten wagt sich erst gar nicht an eine Prognose.

Kunststoff Information Verlagsgesellschaft mbH

Kunststoff Information Verlagsgesellschaft mbH

595 Teilnehmer, mehrheitlich aus der Kunststoffverarbeitung

Von Anfang Dezember 2022 bis Mitte Januar 2023 waren die Abonnenten von „Kunststoff Information“ aufgefordert, ihre Geschäftsentwicklung des vergangenen Jahres Revue passieren zu lassen und ihre Erwartungen an das neue Jahr 2023 zu formulieren. Zudem konnten sie kundtun, vor welchen besonderen Herausforderungen sie im vergangenen Jahr gestanden haben und womit sie für 2023 rechnen. An der Beantwortung der sieben Regel- und zwei Zusatzfragen des 44. KI Dialogs haben sich 595 KI-Abonnenten beteiligt. Dass sich an der hohen Beteiligung ablesen lässt, unter welchem Druck die Unternehmen stehen und wie sehr sie den Austausch in der Branche suchen, darf vermutet werden. Denn auch die Zahl der Kommentare der Umfrageteilnehmer ist im Vergleich zu früheren Umfragen deutlich gestiegen (siehe separaten Artikel). Mehr als 70 Prozent der Teilnehmer kommen von einem deutschen Unternehmen, rund 9 Prozent aus der Schweiz und 8,5 Prozent aus Österreich. Die Mehrheit der teilnehmenden Befragten (53 Prozent) identifiziert sich als Kunststoffverarbeiter, knapp 9 Prozent ordnen sich dem Segment der Kunststofferzeugung zu. Aus Handel und Compoundierung kommen jeweils rund 8 Prozent. Mit 37 Prozent beschäftigt das Gros der Unternehmen zwischen 101 und 500 Mitarbeiter, bei einem knappen Viertel (22 Prozent) arbeiten mehr als 500 Beschäftigte, und nur etwa jedes zehnte Unternehmen kann mit bis zu 20 Mitarbeitern als klein gelten.

Für die Hälfte der Befragten lief das 2. Halbjahr 2022 schlechter als das erste

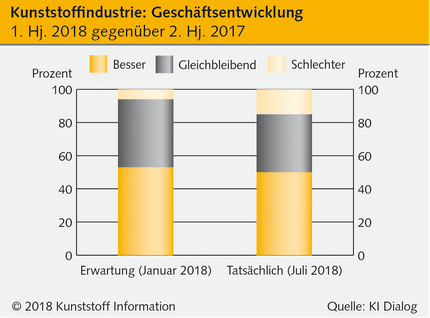

Schauen wir auf die Umfrageergebnisse im Einzelnen: Danach befragt, wie sich ihr Geschäft im zweiten Halbjahr 2022 gegenüber dem ersten Halbjahr entwickelt habe, antwortet exakt die Hälfte der Unternehmen mit „schlechter“. Für immerhin ein Drittel liefen die Geschäfte im Jahresverlauf unverändert (ob gut oder schlecht), und immerhin jedes sechste freute sich über eine Verbesserung der Entwicklung in den Monaten Juli bis Dezember 2022.

Bemerkenswert: Gerade die großen Unternehmen mit mehr als 500 Mitarbeitern beklagen überdurchschnittlich oft (56 Prozent) eine Verschlechterung ihrer Geschäfte. Überproportional negative Erfahrung haben auch die Erzeuger (69 Prozent) und die Distributeure (59 Prozent) gemacht. Blickt man auf die Anwendermärkte, zeigt sich – wenig überraschend –, dass insbesondere die Betriebe aus den Bereichen Baubedarf (71 Prozent) und Konsumwaren (63 Prozent) die Geschäftsentwicklung vom ersten zum zweiten Halbjahr als Verschlechterung beurteilen. Eine wirkliche Aussagekraft erhalten diese Zahlen erst durch den Vergleich: In der mittlerweile mehr als 20-jährigen Geschichte des KI Dialogs gab es nur zwei Zeitpunkte, in denen noch mehr Unternehmen (nämlich jeweils 70 Prozent) mit der vergangenen Entwicklung ihrer Geschäfte unzufriedener waren als 2022 – während der Finanzkrise 2008 und im ersten Jahr der Corona-Pandemie 2020. Bei den beiden jüngsten Umfragen im Sommer 2022 sowie im Winter 2021/22 hatte jeweils nur ein knappes Viertel der befragten Betriebe angegeben, dass sich ihr Geschäft verschlechtert habe. 36 beziehungsweise 37 Prozent hatten hingegen von einer Verbesserung berichtet.

Knapp ein Viertel rechnet mit einer Verbesserung im 1. Halbjahr 2023

Um ein Bild von der aktuellen Stimmungslage in einer Branche zu gewinnen, ist der Blick nach vorne freilich entscheidender als der zurück. Traditionell fragen wir in unseren KI Dialogen nach den Erwartungen der Unternehmen für das bevorstehende halbe Jahr (im Vergleich zum zurückliegenden). Hier zeigt sich Erstaunliches: Zwar rechnet rund ein Drittel der Befragten im ersten Halbjahr 2023 mit einer weiteren Verschlechterung gegenüber dem zweiten Halbjahr 2022. Aber gegenüber der KI-Konjunkturumfrage im vergangenen Sommer scheint sich die pessimistische Grundstimmung gedreht zu haben: Damals hatten 56 Prozent der Unternehmen erwartet, das zweite Halbjahr 2022 werde schlechter als das erste Halbjahr. Auch dass jetzt 22 Prozent der Befragten eine Verbesserung erwarten (doppelt so viele wie im Sommer) und 44 Prozent (ein Plus von 11 Prozentpunkten) glauben, es bleibe gleich, legt den Schluss nahe: Unternehmer sein heißt Optimist bleiben – und den Silberstreif am Horizont sehen zu wollen. Unternehmerischen Optimismus zu pflegen, heißt aber nicht, die Bodenhaftung zu verlieren. Denn auf die Investitionsbereitschaft der Unternehmen schlagen die haufenweisen Hiobsbotschaften des vergangenen Jahres durchaus negativ durch. Nach ihren Planungen für das Jahr 2023 (im Vergleich zum Vorjahr) befragt, gibt ein knappes Drittel (32 Prozent) der Betriebe an, weniger investieren zu wollen. Weder nach oben noch nach unten am Investitionsbudget schrauben wollen 45 Prozent, und immerhin knapp jede vierte Firma will mehr investieren. Von absoluten Minusrekorden des Finanzkrisenjahres 2008 sind wir mit diesen Zahlen zwar noch weit entfernt – damals hatten mehr als 60 Prozent der Befragten angegeben, weniger investieren zu wollen. Doch der Vergleich mit den Zahlen aus der Winterumfrage 2021/22 zeigt: Nach der Corona-Pandemie und vor dem russischen Überfall auf die Ukraine war die Investitionslust der Unternehmen mit 45 Prozent doppelt so hoch wie heute. Irgendwie klar: In Zeiten weiterhin unsicherer Auftragslage legt der vorsichtige Kaufmann höchsten Wert auf Liquidität und vermeidet es, Kapital in Betongold oder den Maschinenpark zu binden.

Personalmangel macht den Unternehmen zusehends zu schaffen

Auch in Fragen des Personals gehen die Unternehmen der Kunststoffindustrie mit strategischer Behutsamkeit vor. Sie wissen: Entlassen ist schnell, aber neue, qualifizierte Mitarbeiter in Zeiten des Fachkräftemangels zu rekrutieren, ist mühsam – und immer öfter verläuft die Suche ergebnis- und erfolglos, weil es an geeigneten Kandidaten fehlt. Daher verwundert es nicht, dass „nur“ 14 Prozent der befragten Unternehmen damit rechnen, dass die Zahl ihrer Mitarbeiter in den ersten sechs Monaten des Jahres 2023 sinkt. Wie viele Betriebe angesichts der Krise einen Stellenabbau planen (müssen) und wie viel davon der „natürlichen“ Fluktuation (Jobwechsel, Eintritt ins Rentenalter oder ähnliches) geschuldet ist, weisen die Zahlen nicht aus. Aber dass immerhin jedes fünfte Unternehmen seine Belegschaft ausbauen will und zwei Drittel den Personalbestand stabil halten wollen, zeigt: In den Personalabteilungen und in den Köpfen der Geschäftsführung hat sich das Bewusstsein für die existenzielle Bedeutung des „Humankapitals“ für den Erfolg eines Unternehmens etabliert.

Auch die Eintragungen in den Kommentarfeldern des KI Dialogs belegen das. Dort heißt es etwa wörtlich: „Man sollte das Thema freie Arbeitsplätze thematisieren. Es gelingt uns schon seit Monaten nicht, neue Mitarbeiter zu bekommen.“ Mehrfach werden die Verfügbarkeit von Fachkräften sowie die (Lohn)kosten für Personal als Problem genannt. Dass davon Unternehmen aller Größenordnungen und über alle Segmente hinweg gleichermaßen betroffen sind, zeigt: Die Kunststoffindustrie steht hier vor gewaltigen Herausforderungen.

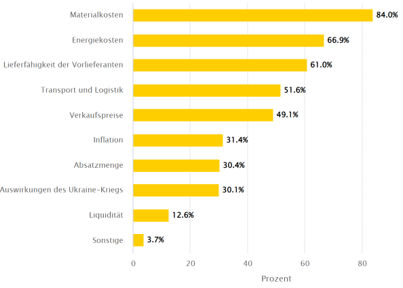

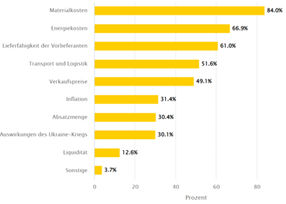

Energiepreise und Materialkosten als größte Herausforderungen

Apropos: Kommen wir zu den größten Herausforderungen für die Unternehmen im zweiten Halbjahr 2022. Nach wie vor ganz oben auf der Liste der Sorgenkinder stehen die Materialkosten. Zu Beginn der Pandemie war das Thema raketengleich binnen eines halben Jahres von rund 25 Prozent auf 85 Prozent in die Höhe geschossen. Auch aktuell sehen 84 Prozent der befragten Unternehmen darin ihre größte Herausforderung. Auf Platz zwei: die Energiekosten. Auch sie haben seit Anfang 2021 (damals waren sie nur für 21 Prozent der Unternehmen eine Herausforderung) einen Höhenflug sondergleichen erlebt. Zwei Drittel der Betriebe bewerten die gestiegenen Preise für Strom, Gas und Öl als besonders herausfordernd. Die Lieferfähigkeit ihrer Vorlieferanten bereitete den Unternehmen in der zweiten Jahreshälfte 2022 hingegen weniger Kopfzerbrechen als in den Monaten davor. Hatten bei der Sommerumfrage noch drei von vier Befragten darin ein großes Problem gesehen, so sank diese Zahl jetzt auf „nur“ noch 61 Prozent. Das Thema Energiepreise wird uns auch auf absehbare Zeit beschäftigen. Mehr als 80 Prozent der Umfrageteilnehmer sehen darin eine der größten Herausforderungen für das Jahr 2023. Gerade für die Unternehmen aus der Kunststofferzeugung (knapp 83 Prozent) und der Verarbeitung (88 Prozent) scheint das Thema besonders virulent zu sein. Wenn Betriebe bei ihrer Produktion mehr Geld für Strom und Gas ausgeben müssen, schlägt sich das früher oder später auch in den Verkaufspreisen nieder. Dass eine Verteuerung der Produkte deren Absatz nicht unbedingt beflügelt, ist eine Binse aus dem Kaufmannsladen der Kindheit. Ergo ist es kein Wunder, dass auch die Zahl der Unternehmen, die im ersten Halbjahr 2023 ein Problem bei der Absatzmenge auf sich zukommen sehen, seit der Umfrage im Sommer 2022 von 37,5 Prozent auf nunmehr über 50 Prozent gestiegen ist. Tröstlich: Das Thema Logistik und Transport hat im unternehmerischen Alltag offenbar an Brisanz verloren. Mit knapp 40 Prozent landet es nur noch auf Platz 6 der größten mutmaßlichen Herausforderungen der nächsten Monate.

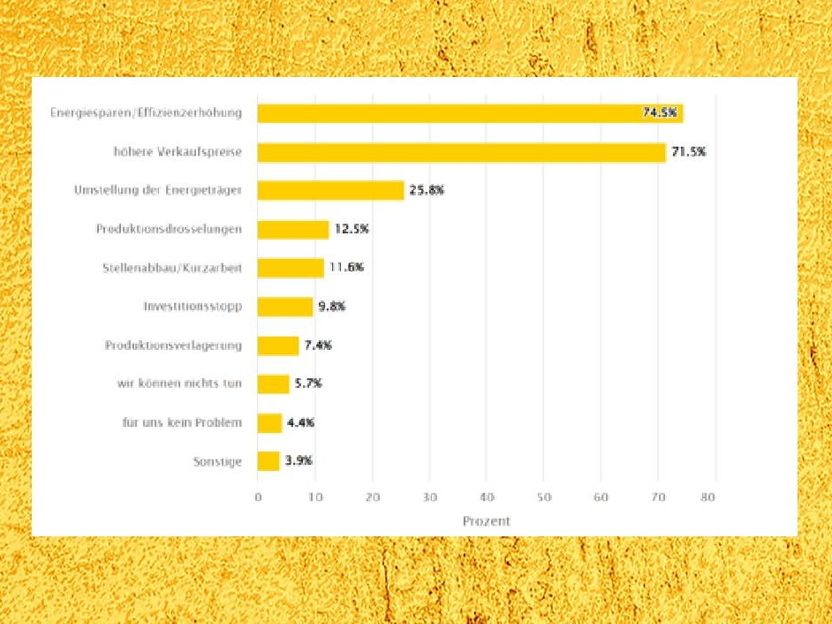

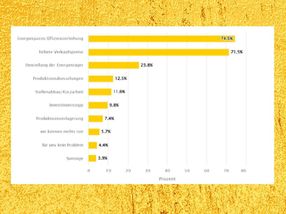

Was tun gegen die Energiekrise? – Auf welche Maßnahmen die Unternehmen setzen

Last but not least zu den Zusatzfragen des 44. KI Dialogs. Wir haben gefragt, ob und wie sich die gestiegenen Energiekosten auf das Geschäftsergebnis auswirkten. Die Antwort ist eindeutig: 80 Prozent der Unternehmen beklagen negative (59,5 Prozent) oder sehr negative (21,5 Prozent) Folgen. Nur jedes zehnte Unternehmen hofft noch darauf, es sei „vermutlich nicht“ betroffen, und jedes fünfzigste sieht sich mit seinem Geschäft gar in der glücklichen Lage, dass es von der Explosion der Energiepreise gar nichts spüre. Was können die Betriebe gegen die Auswirkungen der Energiekrise tun? 75 Prozent der Befragten setzen auf Energiesparen und Effizienzsteigerungen. Dass drei von vier Unternehmen hier noch Luft nach oben sehen, ist erstaunlich und legt nahe, dass das Thema bislang niedrig priorisiert wurde und erst durch den akuten Druck der aktuellen Krise auf der Tagesordnung deutlich nach oben gerückt wurde. Doch nicht alle Energiekostensteigerungen lassen sich durch Effizienzmaßnahmen egalisieren. 71 Prozent der befragten Unternehmen wollen daher versuchen, ihre gestiegenen Kosten über eine Erhöhung der Verkaufspreise aufzufangen. Für ein knappes Viertel der Befragten erscheint die Umstellung der Energieträger als mögliches und probates Mittel. Produktionsdrosselungen, um Energiekosten zu senken, ziehen nur 12,5 Prozent aller befragten Unternehmen in Betracht (mit 32 Prozent aber überdurchschnittlich viele Erzeuger). Und die Verlagerung seiner Produktion an einen kostengünstigeren Standort erscheint gar nur jedem 14. Betrieb als denkbare Option. Alle Lobbyisten und Scharfmacher aus Politik und Verbänden sollten diese Zahlen im Hinterkopf haben, wenn sie das nächste Mal das Schreckensgespenst der De-Industrialisierung Deutschlands an die Wand malen. Denn auch das zeigt die 44. Konjunkturumfrage des KI Dialogs sehr deutlich: Die Betriebe der deutschen Kunststoffindustrie sind sich ihrer unternehmerischen und gesellschaftlichen Verantwortung wohl bewusst – und sie agieren umsichtiger, nüchterner, rationaler und besonnener als so manch alarmistischer Parteigänger sich das wohl wünscht.