M&A-Volumen in Chemieindustrie steigt deutlich

PwC-Studie Chemical Compounds: Gesamtwert der Fusionen und Übernahmen klettert im ersten Halbjahr um mehr als 60 Prozent

In der Chemieindustrie ist der Gesamtwert der weltweit angekündigten Fusionen, Übernahmen und Beteiligungen (Mergers & Acquisitions, M&A) im ersten Halbjahr 2010 deutlich gestiegen. Gegenüber dem Vergleichszeitraum 2009 legte das Transaktionsvolumen - so weit veröffentlicht - von 19 Milliarden US-Dollar auf 31 Milliarden US-Dollar zu. Zu diesem Ergebnis kommt die Analyse „Chemical Compounds - Global Chemicals Industry Mergers and Acquisitions Analysis“ der Wirtschaftsprüfungs- und Beratungsgesellschaft PricewaterhouseCoopers (PwC). Das erste Halbjahr 2010 verlief auch gemessen an der Zahl von 522 Transaktionen lebhafter als die ersten sechs Monate des Vorjahres, in denen insgesamt 482 Deals zu verzeichnen waren. Bei den Deals mit einem Transaktionsvolumen von mehr als 50 Mio. US-Dollar betrug der Anstieg in diesem Zeitraum sogar 45%.

Im zweiten Quartal gab es weltweit 244 Transaktionen, darunter 108 mit veröffentlichtem Transaktionsvolumen. Der Gesamtwert dieser Deals belief sich auf acht Milliarden US-Dollar und lag damit knapp über dem Vergleichswert des Vorjahresquartals (sechs Milliarden US-Dollar), allerdings deutlich unter den 23 Milliarden US-Dollar des ersten Quartals 2010.

„Unserer Einschätzung nach stehen im laufenden Jahr mehr Unternehmen oder Unternehmensteile zum Verkauf als 2009. Wir erwarten daher weitere Zuwächse bei Anzahl und Volumen der Transaktionen. Allerdings lassen sich sowohl Kaufinteressenten als auch Eigentümer deutlich mehr Zeit für die Prüfung möglicher Deals als vor Beginn der Finanzkrise“, kommentiert Volker Fitzner, global verantwortlicher Partner für den Bereich Chemicals im Bereich Advisory bei PwC.

Strategische Investoren dominieren

Obwohl sich die Finanzierungsbedingungen für Private-Equity-Fonds und andere Finanzinvestoren allmählich verbessern, bleibt das M&A-Geschehen von strategischen Investoren dominiert. Diese engagierten sich im ersten Halbjahr mit knapp 27 Milliarden US-Dollar, während Finanzinvestoren rund 3,5 Milliarden US-Dollar für Transaktionen bereitstellten. Ihr Anteil am Gesamtvolumen der angekündigten Deals belief sich damit wie im Vorjahr auf gut elf Prozent. Zum Vergleich: Im Jahr 2007 hatten Finanzinvestoren Unternehmen und Beteiligungen im Wert von 26,5 Milliarden US-Dollar erworben. Dies entsprach einem Anteil am Gesamtvolumen von annähernd 20 Prozent.

Hohe Volumina bei internationalen Transaktionen

Bemerkenswert ist zudem der Trend zu grenzüberschreitenden Transaktionen. Im zweiten Quartal waren sieben der 23 Deals im Volumen von mehr als 50 Millionen US-Dollar international. Der Transaktionswert belief sich auf 4,5 Milliarden US-Dollar und damit auf zwei Drittel des gesamten M&A-Volumens. Knapp die Hälfte (48,5 Prozent) des gesamten Transaktionsvolumens entfiel auf Übernahmeziele in Nordamerika, gefolgt von Südamerika (17,9 Prozent), der Region Asien-Pazifik (14,8 Prozent) und Westeuropa (14,6 Prozent).

Auf der Käuferseite stellten Bieter aus Nordamerika knapp 29 Prozent des weltweiten Dealvolumens und lagen damit knapp vor Investoren aus Westeuropa (21,8 Prozent) und dem Mittleren Osten (20,5 Prozent). Der hohe Anteil dieser Region ist maßgeblich auf die angekündigte Übernahme des US-amerikanischen Agrarchemieherstellers Albaugh durch die israelische Makhteshim Agan für knapp 1,3 Milliarden US-Dollar zurückzuführen.

Meistgelesene News

Organisationen

Weiterführender Link

Weitere News aus dem Ressort Wirtschaft & Finanzen

Holen Sie sich die Chemie-Branche in Ihren Posteingang

Mit dem Absenden des Formulars willigen Sie ein, dass Ihnen die LUMITOS AG den oder die oben ausgewählten Newsletter per E-Mail zusendet. Ihre Daten werden nicht an Dritte weitergegeben. Die Speicherung und Verarbeitung Ihrer Daten durch die LUMITOS AG erfolgt auf Basis unserer Datenschutzerklärung. LUMITOS darf Sie zum Zwecke der Werbung oder der Markt- und Meinungsforschung per E-Mail kontaktieren. Ihre Einwilligung können Sie jederzeit ohne Angabe von Gründen gegenüber der LUMITOS AG, Ernst-Augustin-Str. 2, 12489 Berlin oder per E-Mail unter widerruf@lumitos.com mit Wirkung für die Zukunft widerrufen. Zudem ist in jeder E-Mail ein Link zur Abbestellung des entsprechenden Newsletters enthalten.

Meistgelesene News

Weitere News von unseren anderen Portalen

Zuletzt betrachtete Inhalte

Neue Erkenntnisse darüber, wie lange verbotene Chemikalien ihre Toxizität im Körper entfalten

Mit praktischem Leitfaden Chemikalien unter REACH registrieren - Am 31. Mai 2018 endet Registrierungsfrist für Chemikalien unter 100 Tonnen

Shell verkauft gut die Hälfte seiner britischen Nordsee-Ölproduktion

Neubau für Batterieforschungszentrum an der Uni Jena kommt - Gemeinsame Wissenschaftskonferenz fördert Forschungsbau mit etwa 28 Mio. Euro

Metallfreier Katalysator spaltet Wasserstoffmolekül - Katalysator mit Borverbindungen aktiviert Wasserstoff und erweitert dessen Anwendungsmöglichkeiten

Den Schwermetallen auf der Spur - Messverfahren zur Konzentrationsbestimmung im Staubniederschlag - Richtlinie VDI 2267 Blatt 15 Entwurf

Kunststofferzeuger zwischen Hoffen und Bangen

Dr. Reinschmidt Gefahrgutberatung - Weingarten (Baden), Deutschland

Anti-Aging-Elixier für Solarzellen

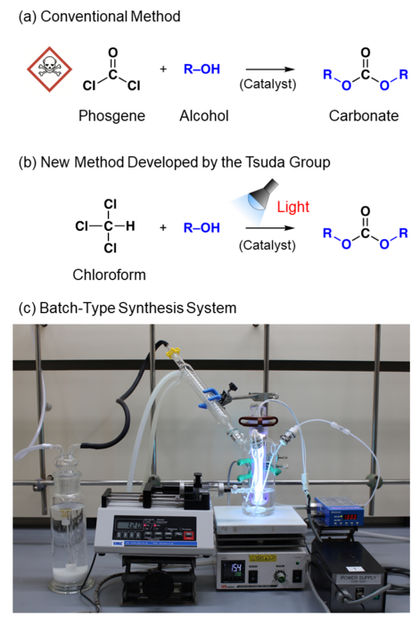

Schlüssel zur nachhaltigen Zukunft der chemischen Industrie? - Das weltweit erste industrielle Modell eines Photo-on-demand-Fließsynthesesystems

PerkinElmer Belgium N.V./S.A. - Zaventem, Belgien