Deloitte-Untersuchung zur Zukunft der Chemie-Unternehmen: Flexibilität und Fokussierung entscheiden

Das nächste Jahrzehnt wird eine Periode grundlegender Veränderungen begleitet von einer Konsolidierung, aus der nur die fittesten Chemieunternehmen gestärkt hervorgehen. Der aktuellen Deloitte-Publikation „Chemicals 2020 - The Chemical Multiverse“ zufolge wird vor allem der richtige Einsatz von neun strategischen Feldern erfolgsentscheidend sein. So wird die Effektivität von Forschungsausgaben u.a. durch die Kombination aus Industriemarketing und Open Innovation bestimmt oder der Zugang zu Investitionskapital wird durch die Kombination aus Wachstumschancen und der Financial Performance definiert. Die Auswahl des Geschäftsmodells wiederum hängt von den Kundenwünschen der nächsten Verarbeitungsstufe und den Trends der Endmärkte, also der letzten Verarbeitungsstufe, ab. Dabei spielen die Megatrends wie Green, demografischer Wandel oder Urbanisierung für die Entwicklung der Endmärkte und damit für die Chemieindustrie eine entscheidende Bedeutung.

„Die chemische Industrie ist weltweit unter Druck: Mehr als 25% von 228 untersuchten Chemieunternehmen haben im letzten Jahrzehnt nicht ihre Kapitalkosten verdient. Gleichzeitig ist die Bruttomarge deutlich gesunken und das Branchenwachstum hat sich halbiert, was die Chemieindustrie für Investoren nicht gerade attraktiver macht. Als wäre das nicht genug, nimmt auch noch die Regulierung stetig zu und staatlich induziert entstehen massive Überkapazitäten durch den Bau neuer Anlagen im Mittleren Osten und in China“, erklärt Kai Goebel, Director im Bereich Prozessindustrie bei Deloitte.

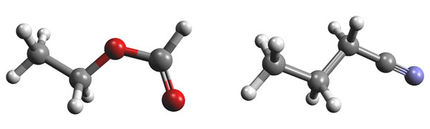

Von Commodities und Spezialitäten zu einer Segmentierung mit Aussagekraft

Vor dem Hintergrund der aktuellen Marktsituation stellt sich für viele Chemieunternehmen die Frage nach deren finanzieller und struktureller Gesundheit. Es gibt kaum noch Firmen, die nur ein Segment oder eine Produktlinie betreiben. Unternehmen aus denselben Segmenten und mit ähnlichen Produktlinien wiesen im letzten Jahrzehnt eine sehr unterschiedliche Performance auf. Aus diesem Muster ausbrechen konnten nur solche, die in einem sehr krisenresistenten Endmarkt aktiv waren, extrem fokussierte Geschäftsmodelle wie Nalco oder Ecolab betreiben oder eine nicht-traditionelle Kapitalstruktur wie die chinesischen Chemieunternehmen aufweisen. Deshalb liefert nach Meinung vieler Manager aus der Chemie und eingehender Datenanalyse die traditionelle Segmentierung nach Commodities, Spezialitäten oder integrierten Unternehmen wie der BASF oder Akzo Nobel keine differenzierten Erkenntnisse mehr. Mehr über den aktuellen Status und die strategischen Optionen der Unternehmen sagt ein Blick auf eine Performance-Matrix aus, welche die Verfügbarkeit von finanziellen Ressourcen, die Umsetzungskompetenz und die verschiedenen Profitabilitätskennzahlen der 228 untersuchten Chemieunternehmen kombiniert.

Ein Drittel mit limitierten strategischen Optionen

Die Matrix zeigt, dass sich knapp ein Drittel (71 Unternehmen) klar im Nachteil befindet und kaum strategische Optionen besitzt - unter anderem verfügen diese nur über 19 Prozent des gesamten in der Branche umlaufenden Cash und über drei Prozent des Enterprise Value. Wohingegen gerade einmal zwölf Unternehmen 57% des gesamten Wachstumskapitals der Industrie zur Verfügung stehen. 57 Unternehmen reichen zwar nicht an das große Investitionspotenzial der zwölf Schwergewichte heran, können sich aber durch überdurchschnittliche Profitabilität, Fokussierung und Umsetzungskompetenz auszeichnen. Insgesamt konnten dennoch 180 Chemiekonzerne ihren ROC innerhalb der letzten fünf Jahre verbessern.

Welche Treiber für die optimale Strategie?

Vor dem Hintergrund von knapper werdendem Investitionskapital ist für viele Unternehmen die Zeit vorbei, sich aus Risikoaspekten auf möglichst vielen Wachstumsfeldern zu tummeln. Wer auch in Zukunft erfolgreich sein will, braucht eine flexible Strategie, die auf dynamische Markt- und Businessszenarien reagieren kann, aber gleichzeitig mehr Kapital in weniger Wachstumschancen und Geschäfte investiert. In Gesprächen mit Vertretern von über 60 Chemieunternehmen wurden einhellig fast immer dieselben strategischen Treiber betont, um den richtigen Mix für die Verteilung des Investitionskapitals zu finden. Als solche gelten: Portfoliostringenz, Zugang zu Feedstocks, Geschäftsmodell-Auswahl und -Umsetzung, Talentmanagement, Megatrends, Endmarktfokussierung, Innovationsmanagement, Kapitalverfügbarkeit sowie Umsetzungskompetenz. Ausgehend von der eigenen Situation muss jedes Unternehmen die strategischen Treiber zur jeweils optimalen Strategie kombinieren.

Die Zukunft liegt in den Megatrends und den Trends der Endmärkte

Allen Widrigkeiten zum Trotz wird die Chemieindustrie auch in der Zukunft Wegbereiter für unseren Fortschritt sein. Viele Trends der Endmärkte und Megatrends werden in wesentlichen Teilen durch Anwendungen und Lösungen aus der Chemie unterstützt und getrieben. Energieeffiziente Häuser können nur gebaut werden, wenn die Dämmstoffe besser werden. Windräder können nur größer und effizienter werden, wenn sie leichter werden. Bauwerke wie Brücken verschlingen nur weniger Stahl, wenn der Stahl leistungsfähiger wird. Zu all dem leistet die Chemieindustrie den wesentlichen Beitrag. Der Entwicklung und Auswahl von strategischen Optionen kommt also eine wesentliche Bedeutung zu. Diese Strategien werden aber erst greifbar, wenn man ihnen praktische Lösungen zuordnet - dazu hat Deloitte sogenannte 21st Century Solutions und Best Practices aus der Chemieindustrie und verwandten Industrien als Grundlage herangezogen.

„Entscheidend wird sein, wie die Chemieunternehmen mittels ihrer strategischen Optionen die Megatrends und Kundenwünsche der nächsten und der letzten Verarbeitungsstufe in ihrem Produkt- und Innovationsportfolio umsetzen. Dazu gehört die unternehmensübergreifende Zusammenarbeit im Rahmen von Innovationen genauso wie der Einsatz von intelligentem Industriemarketing, um den Endmarkt von den eigenen Produkten zu überzeugen“, kommentiert Kai Goebel.